Eigenverbrauch, Umsatzsteuer, Ertragssteuer – die steuerliche Behandlung einer Photovoltaikanlage mit Batteriespeicher

Was man als Eigentümer einer PV-Anlage über Eigenverbrauch, Umsatzsteuer und Ertragssteuer wissen muss.

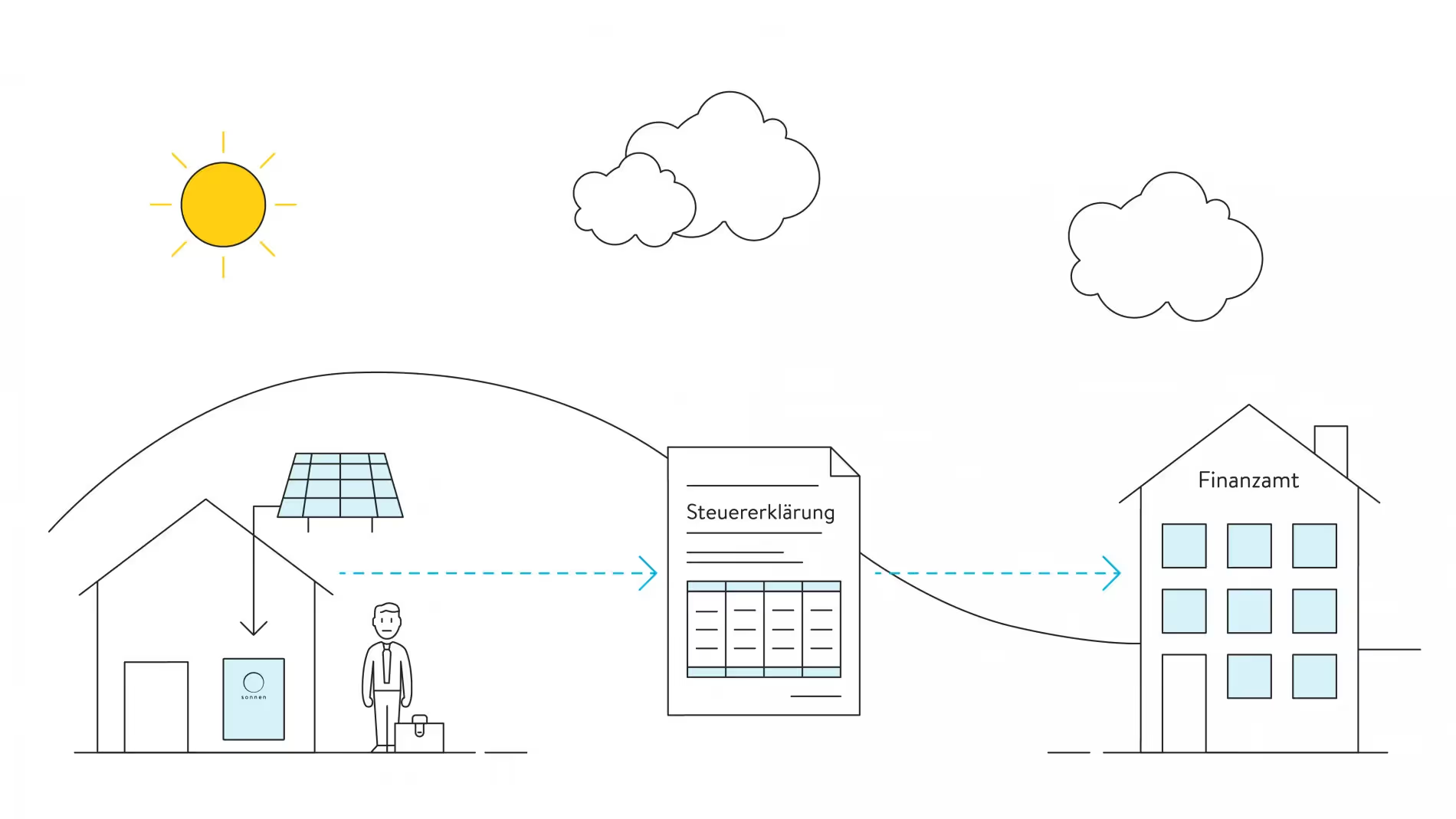

Ein Betreiber einer Solaranlage und eines Stromspeichers wie der sonnenBatterie profitiert in vielerlei Hinsicht von seiner eigenen Stromerzeugung. Die für den Haushalt benötigte Energie kommt vom eigenen Dach, sie ist sauber und über die Laufzeit deutlich günstiger, als von einem externen Versorger. Doch neben den Vorteilen, können auch einige Pflichten durch das Finanzamt auf den Betreiber zukommen.

Denn der selbst produzierte Strom muss gegebenenfalls versteuert werden. Das kommt darauf an, für welchen Weg sich der Betreiber entscheidet. Das kann dann sowohl den in das öffentliche Netz eingespeisten Strom betreffen, oder auch den selbst verbrauchten Strom. Doch dazu später mehr.

In diesem Beitrag gehen wir von drei Typen von Solarstrom-Produzenten aus, die beim Thema Steuern jeweils unterschiedliche Wege bevorzugen:

1. Der Betreiber A, der sich nicht mit der Steuerbürokratie befassen möchte

2. Der Betreiber B, der für sich den Umsatzsteuervorteil nutzen möchte

3. Der Betreiber C, der seine PV-Anlage als Steuersparmodell und Abschreibungsobjekt nutzen möchte

Von der steuerrechtlichen Seite sind für Eigenheimbesitzer mit Photovoltaik-Anlage und Batteriespeicher zwei Rechtsbereiche relevant: Die Umsatzsteuer und die Ertragssteuer.

Umsatzsteuer bei PV-Anlagen

Die Umsatzsteuer ist eine Steuer für Endverbraucher und beträgt je nach Konsumausgabe (Waren, Dienstleistungen) in der Regel 19 Prozent, ermäßigt, zum Beispiel für Lebensmittel, Bücher oder Personennahverkehr, sieben Prozent. Bestimmte Waren- und Leistungsgruppen sind auch von der Umsatzsteuer befreit, zum Beispiel Versicherungen sowie der See- und Luftverkehr.

Für die Anschaffung einer Photovoltaikanlage und eines Batteriespeichers werden jeweils 19 Prozent Umsatzsteuer fällig. Fast immer ist diese PV-Anlage bzw. Speicher in Deutschland auch mit dem öffentlichen Stromnetz verbunden, d.h. sie sind netzgekoppelt. Neben den Anschaffungskosten ist auch der erzeugte Strom einer netzgekoppelten PV-Anlage grundsätzlich mit 19 Prozent umsatzsteuerpflichtig (siehe u. a. BMF-Schreiben vom 01.04.2009 zum Direktverbrauch).

Der Betreiber einer Photovoltaikanlage hat beim Finanzamt die Wahlmöglichkeit, ob er für sich die Kleinunternehmerregelung (KU) nutzen möchte oder die Vorsteuererstattung (Umsatzsteuerpflicht). Wer sich dazu nicht rechtzeitig oder gar nicht äußert (siehe Betreiber A), rutscht automatisch in die Kleinunternehmerregelung.

Kleinunternehmer-Regelung

Ein Betreiber darf mit seiner Anlage bei der Kleinunternehmerregelung einen Jahresumsatz bis maximal 22.000 Euro erzielen. Bei einer neu installierten PV-Anlage entspricht das einer Einspeisung von über 300.000 kWh und ist damit für einen privaten Haushalt nie zu erreichen. Soweit diese eigene Solarstromerzeugung des Betreibers die einzige selbständige / unternehmerische Tätigkeit als Steuerperson ist, muss er sich über diesen maximalen Jahresumsatz von 22.000 Euro somit nicht ernsthaft kümmern (Betreiber A).

Zu beachten ist dieser Betrag jedoch, wenn der Betreiber neben seinem Einkommen aus einer nichtselbständigen Arbeit, Pension oder Rente noch weitere Einkünfte aus selbstständiger Arbeit hat. Hier kommt die nächste Umsatzgrenze von 50.000 Euro (vgl. Umsatzsteuer-Anwendungserlass - Abschn. 19.1 Abs. 3 Satz 2 ff. UStAE) in Frage. Ein Betreiber, der bereits bei der Installation seiner PV-Anlage selbstständig tätig ist und umsatzsteuerpflichtige Umsätze von mehr als 22.000 Euro (einschließlich der PV-Anlage) erzielt, hat keine Wahlmöglichkeit und ist automatisch umsatzsteuerpflichtig. Die Kleinunternehmerregelung kommt für ihn nicht in Frage.

Wer unter den 22.000 Euro Jahresumsatz bleibt und die KU-Regelung für seine Solarstromerzeugung nutzt, ist für diese automatisch von der Umsatzsteuerpflicht befreit. Ein späterer Wechsel von der Kleinunternehmerregelung zur Umsatzsteuerpflicht ist jederzeit möglich.

Wichtig: Wird die KU-Regelung von einem Betreiber gewählt, hat er keinen Anspruch auf eine Vorsteuererstattung für die Anschaffungskosten und die laufenden Kosten der Anlage. Die beim Kauf der Anlage bezahlten 19 Prozent Umsatzsteuer bleiben vollständig beim Finanzamt.

Für die Steuererklärung eines privaten Betreibers hat zwar auf dem „Fragebogen zur steuerlichen Erfassung“ die Kleinunternehmerregelung anzukreuzen. Solange er sich aber nicht für die Regelbesteuerung entscheidet, bleibt er immer Kleinunternehmer.

Der selbst erzeugte Strom muss also nicht versteuert werden, dafür erhält man die Umsatzsteuer auf die Anschaffung nicht zurück.

Option zur Umsatzsteuerpflicht (Regelbesteuerung)

Im Gegensatz zur Kleinunternehmerregelung kann bei der gewählten Umsatzsteuerpflicht die beim Kauf gezahlte Umsatzsteuer in Höhe von 19 Prozent steuerlich geltend gemacht werden. Der Betreiber einer PV-Anlage hat jedoch einen größeren Aufwand als bei der KU-Regelung, wenn er den Umsatzsteuervorteil für sich nutzen möchte (Betreiber B). Wechselt der Betreiber in der Umsatzsteuerpflicht und verbleibt nicht in die KU-Regelung, muss er in den ersten fünf Jahren an das Finanzamt berichten:

Im ersten Jahr muss er ab dem Kauf der PV-Anlage quartalsweise Umsatzsteuervoranmeldungen sowie eine jährliche Umsatzsteuererklärung ermitteln und ausfüllen. Das Soll der Jahresumsatzsteuer muss dann mit der monatlichen Vorauszahlung / Erstattung abgeglichen werden.

Im zweiten Jahr muss er ebenfalls quartalsweise Umsatzsteuervoranmeldungen und eine jährliche Umsatzsteuererklärung ermitteln und ausfüllen. Die monatlichen Vorauszahlungen / Erstattungen müssen wieder mit der Jahresumsatzsteuer abgeglichen werden.

Ab dem dritten bis einschließlich dem fünften Jahr, muss grundsätzlich nur noch die jährliche Umsatzsteuererklärung ermittelt und ausgefüllt werden.

Erst nach Ablauf von fünf Jahren seit erstmaliger Besteuerung kann der Unternehmer wieder zur Besteuerung nach § 19 Abs. 1 UStG zurückkehren.

Wichtig: Bei der Umsatzsteuerpflicht kann die Umsatzsteuer der Photovoltaikanlage (und die des gleichzeitig angeschafften Speichers) geltend gemacht werden. Hat die PV-Anlage und Speicher beim Kauf zum Beispiel 18.000 Euro (netto) gekostet, so kann der Betreiber bei seiner Steuererklärung dafür 3.420 Euro Vorsteuererstattung geltend machen.

Aber: Der Eigenverbrauch der Solaranlage muss dann mit der Umsatzsteuerpflicht versteuert werden. Für PV-Anlagen mit einer Inbetriebnahme ab April 2012 gilt als Bemessungsgrundlage (BMF 09/2014) der aktuelle Einkaufspreis für Strom. Das bedeutet, dass nicht der reale Erzeugungspreis je Kilowattstunde von ca. 12 Cent bemessen wird (das wären bei 19 Prozent Umsatzsteuer rund 2,3 Cent je kWh), sondern der Nettostrombezugspreis.

Angenommen der Nettostrombezugspreis liegt bei 25 Cent je Kilowattstunde (rund 30 Cent brutto), muss der Betreiber 4,75 Cent Umsatzsteuer an das Finanzamt entrichten. Je teurer der Einkaufspreis für Strom in Deutschland wird, desto höher wird auch die abzuführende Umsatzsteuer auf den Eigenverbrauch ausfallen.

Das Finanzamt bemisst somit pauschal einen höheren Betrag für die Versteuerung von Solarstrom, als dieser real in der Herstellung für den Betreiber kostet.

Als unverbindliches Beispiel eine Familie mit einer PV-Anlage und Stromspeicher, die einen durchschnittlichen Jahresstrombedarf von 4.000 kWh hat: Mit der PV-Anlage und einem Speicher kann sich der Haushalt zu rund 75 Prozent (3.000 kWh) mit dem eigenen Strom versorgen. Liegt der Nettostrompreis in Deutschland bei 25 Cent je kWh, muss die Familie im Jahr 142,50 Euro (4,75 Cent je kWh * 3.000 kWh) für ihren selbst erzeugten und verbrauchten Strom als Umsatzsteuer an das Finanzamt zahlen.

Rechnet man hier die erstatte Umsatzsteuer für die Anschaffung der PV-Anlage und Speicher (3.420 Euro) gegen die zu bezahlenden Umsatzsteuer in den ersten sieben Jahren (7 * 142,50 = 997,50 Euro), so hat der Betreiber einen Vorteil in Höhe von 2.422,50 Euro. Zur Vereinfachung ist bei dem Beispiel ein gleichbleibender Strompreis über diese sieben Jahre unterstellt.

Umsatzsteuer bei Batteriespeichern

Die umsatzsteuerliche Behandlung des Speichers folgt gegenwärtig noch bei einer gemeinsamen Anschaffung der einer PV-Anlage. Dann ist auch eine Vorsteuererstattung (Umsatzsteuerpflicht) für den Speicher möglich. Wird die Batterie nachgerüstet, ist diese Vorsteuererstattung grundsätzlich nicht möglich. Die beim Kauf bezahlten 19 Prozent Umsatzsteuer bleiben beim Finanzamt. Hier bietet aber sonnenFlat die Möglichkeit einer unternehmerischen Nutzung der Batterie und damit die Chance, den Vorsteuerabzug geltend zu machen.

Einkommensteuer bei PV-Anlagen

Das zu versteuernde Einkommen einer steuerpflichtigen Person setzt sich aus allen Einkünften (nichtselbständige Tätigkeit, selbstständige Tätigkeit, Einkünfte aus Landwirtschaft, Kapitalerträge, Einkünfte aus Vermietung und Verpachtung, Einkünfte aus Gewerbebetrieb: Photovoltaikanlage) zusammen. Gewinne und Verluste werden verrechnet, die addierte Summe aller Einkünfte ergeben das zu versteuernde Einkommen.

Ist diese addierte Summe positiv – die steuerpflichtige Person hat mit seinen Einkünften einen Gewinn erzielt – muss auf diesen Gewinn Ertragssteuer bezahlt werden.

Für den Betreiber einer Photovoltaikanlage gibt es formal zwei Wege:

Der Erste ist, dass er eine Gewinnerzielungsabsicht hat. Die Anschaffungskosten einer Photovoltaikanlage kann vom Betreiber über die Nutzungsdauer von 20 Jahren verteilt abgeschrieben werden. Lag der Anschaffungspreis der PV-Anlage bei 10.000 Euro (netto), kann 20 Jahre eine jährliche Wertminderung über 500 Euro (lineare Abschreibung) beim Finanzamt als Verlust geltend gemacht werden.

Mit der Gewinnerzielungsabsicht geht der Betreiber bzw. das Finanzamt davon aus, dass die Einnahmen über den Ausgaben liegen sollen und es einen Überschuss gibt. Das Finanzamt unterstellt einem Betreiber aufgrund des EEG und der Einspeisevergütung (bisher) immer eine Gewinnerzielungsabsicht.

Bei der Gewinnerzielungsabsicht muss der privat verbrauchte Solarstrom als Einnahme verbucht werden. Dabei hat der Betreiber die Wahl, welchen Betrag er pro kWh ansetzt:

• Selbstkosten (ein Beispiel rechnen wir gleich)

• Den marktüblichen Verkaufspreis (z.B. die EEG-Vergütung in Höhe von derzeit ca. 7 Cent je kWh)

• Den Strombezugspreis (z.B. 25 Cent je kWh Nettostrombezugspreis)

• „Typisierend 20 Cent“

Ein Rechenbeispiel für die Ermittlung der Selbstkosten:

Die PV-Anlage hat einen Nettoanschaffungspreis von 10.000 Euro. Die jährliche Stromerzeugung beträgt ca. 8.000 kWh, die Betriebskosten liegen bei 250 Euro im Jahr. Die lineare Abschreibung pro Jahr sind 500 Euro (10.000 Euro / 20 Jahre = 500 Euro pro Jahr).

Die Selbstkosten ergeben sich aus der Summe der Kosten von 750 Euro / 8.000 kWh = 9,4 Cent. Diese 9,4 Cent Selbstkosten je selbst verbrauchter Kilowattstunde Solarstrom müssen beim Finanzamt als Einnahmen verbucht werden. Für Betreiber A mit der KU-Regelung spielt dieser Schritt keine Rolle.

Die zweite Möglichkeit ist, dem Finanzamt eine negative Gewinnprognose zu belegen. Die Entscheidung darüber liegt letztlich aber beim Finanzamt und nicht beim Betreiber. Der Betreiber muss dem Finanzamt belegen, dass im Betrachtungszeitraum über 20 Jahre keine Überschüsse erzielt werden sollen. In diesem Fall handelt es sich bei der eigenen Solarstromerzeugung ertragssteuerlich um „Liebhaberei“. Gerade Betreiber, die zu ihrer PV-Anlage auch einen Batteriespeicher nutzen, haben hier einen Vorteil, da die primäre Absicht ein möglichst hoher Eigenverbrauch ist und nicht die Einspeisung in das öffentliche Netz. Akzeptiert das Finanzamt die „Liebhaberei“, sind keine Angaben zur PV-Anlage in der Einkommensteuererklärung notwendig.

Die negative Gewinnprognose steht entgegen den älteren PV-Anlagen, die durch die damals noch deutlich höhere Einspeisevergütung, eine reine Gewinnerzielungsabsicht und keine Eigenverbrauchsabsicht hatten.

Das Bundesfinanzministerium (BMF) hat eine Vereinfachungsregelung geschaffen: ein Antragswahlrecht auf Liebhaberei. Betreiber kleiner PV-Anlagen auf privat genutzten Wohngrundstücken können bei ihrem Finanzamt beantragen, dass die PV-Anlage als ertragsteuerlich unbedeutende Liebhaberei gilt.

Die Liebhaberei auf Antrag bekommen Betreiber von PV-Anlagen mit einer installierten Leistung von bis zu 10 kW, wenn die PV-Anlage

- auf zu eigenen Wohnzwecken genutzten oder unentgeltlich überlassenen Ein- und Zweifamilienhausgrundstücken ist (auch auf Garage, Carport o.ä.) und

- nach dem 31. Dezember 2003 in Betrieb genommen wurden.

Ein entsprechender Antrag ist z.B. auf der Internetseite des Bayerischen Landesamts für Steuern abzurufen.

Achtung: Die negative Gewinnprognose der Anlage für das Finanzamt ist nicht gleichzusetzen mit der Investitionsbetrachtung in eine PV-Anlage und Speicher. Die Investition in die eigene Energieversorgung muss den Kosten für den Strombezug von einem externen Versorger entgegengesetzt werden. Über die gesamte Laufzeit von rund 20 Jahren gesehen, hat der Selbstversorger bei weiter steigenden Stromkosten hier einen finanziellen Vorteil. Die mögliche Einstufung der PV-Anlage und Speicher beim Finanzamt als „Liebhaberei“, wird dadurch nicht aufgehoben.

Einkommensteuer bei Batteriespeichern

Wenn der Speicher nur dem privaten Eigenverbrauch dient, zählt er nicht zum betriebsnotwendigen Vermögen der PV-Anlage. Damit stellt die Batterie keinen Bestandteil der Anschaffungs- und Betriebskosten der PV-Anlage dar, es kann somit auch keine Abschreibung für den Speicher erfolgen, wie das bei einer Photovoltaikanlage möglich ist.

Eine andere Einordnung bei der Ertragsteuer wäre nur möglich, wenn der Betreiber diesen für unternehmerische Zwecke, zum Beispiel durch einen sonnenFlat-Tarif nutzen würde.

Kleinunternehmerregelung und PV-Anlage als „Liebhaberei“

Ein Betreiber, der von Beginn an die KU-Regelung wählt und seine PV-Anlage als „Liebhaberei“ deklariert, hat keine Möglichkeit auf einen Vorsteuerabzug auf die Anschaffung der PV-Anlage. Der jährliche Abschreibungsbetrag (Investitionskosten / 20 Jahre) über die Laufzeit von 20 Jahren ist zur Ansetzung der Gewinnprognose höher. Der Betreiber kann den jährlichen Einnahmen (Einspeisevergütung) höhere Kosten (595 Euro) gegenübersetzen. Er erreicht damit bei der Gewinnprognose über 20 Jahre dem Finanzamt gegenüber leichter eine negative Gewinnerzielungsabsicht. Dieser Schritt bezieht sich auf die Anmeldung der Anlage im ersten Jahr. Gleichwohl hat er die Möglichkeit bei einer Anlage bis 10 kW die Liebhaberei zu erklären, ohne dass dies von der Finanzverwaltung noch groß untersucht wird.

Gewinnerzielungsabsicht und PV-Anlage als „Steuersparmodell“

Ein Betreiber, der von Beginn das „Steuersparmodell“ mit seiner PV-Anlage wählt, nutzt den Vorsteuerabzug und kann die bezahlte Umsatzsteuer für die Anschaffung (1.900 Euro bzw. 3.420 Euro mit Speicher) geltend machen. Der jährliche Abschreibungsbetrag über die Laufzeit von 20 Jahren ist entsprechend niedriger (10.000 Euro / 20 Jahre = 500 Euro). Diese 500 Euro Verlust / Aufwand werden den jährlichen Einnahmen (Einspeisevergütung + fiktive Betriebseinnahmen durch den Eigenverbrauch) gegenübergestellt. Im direkten Vergleich sind diese jährlichen Kosten um 95 Euro (595 Euro – 500 Euro = 95 Euro) geringer. Der Betreiber mit der Gewinnerzielungsabsicht generiert im Jahr bzw. über die Laufzeit von 20 Jahren somit einen höheren Gewinn mit der Anlage. Die Einnahmen durch die Einspeisevergütung (aktuell ca. 7 Cent je kWh) sind unabhängig vom gewählten Modell gleich hoch.

Da hier eine Gewinnerzielungsabsicht vorliegt und die „Liebhaberei“ der PV-Anlage somit vom Finanzamt nicht akzeptiert wird, muss der privat verbrauchte Solarstrom jährlich als Einnahme verbucht werden. Der Betreiber muss zusätzlich Ertragssteuer für die erzielten Gewinne an das Finanzamt entrichten.

Drei Typen von Solarstrom-Produzenten

Zu Beginn haben wir bereits die drei Typen von Solarstrom-Produzente aufgezeigt:

1. Der Betreiber A, der sich nicht mit der Steuerbürokratie befassen möchte

2. Der Betreiber B, der für sich den Umsatzsteuervorteil nutzen möchte

3. Der Betreiber C, der seine PV-Anlage als Steuersparmodell und Abschreibungsobjekt nutzen möchte

Betreiber A muss von Beginn an die Kleinunternehmerregelung für sich wählen und durch die negative Gewinnerzielungsabsicht beim Finanzamt die „Liebhaberei“ deklarieren. Er kann dadurch keinen Vorsteuerabzug für die Investition geltend machen, muss aber auch keine monatliche Umsatzsteuervoranmeldung oder jährliche Umsatzsteuererklärung für den selbst erzeugten und verbrauchten Strom machen. Zudem muss er keine Ertragssteuer bezahlen, wenn er keine Gewinnerzielungsabsicht hat und dies bei bis zu 10 kWp mit Beantragung der „Liebhaberei“ an das Finanzamt oder über 10 kWp mit negativer Gewinnprognose belegen kann. Der steuerbürokratische Aufwand für Betreiber A beschränkt sich auf den Anschaffungszeitraum seiner PV-Anlage.

Betreiber B nutzt zunächst den Umsatzsteuervorteil und macht die bezahlte Umsatzsteuer für die Anschaffung beim Finanzamt geltend. Für die ersten fünf Jahre bleibt er in diesem Modell und wechselt dann in die Kleinunternehmerregelung. In der Regel ist dies für einen Betreiber der lukrativste und steuerlich günstigste Weg. Der bürokratische Aufwand ist höher als für Betreiber A, da für zwei Jahre die monatliche Umsatzsteuervoranmeldung und für die ersten fünf Jahre jährliche Umsatzsteuererklärung fällig werden. Für die Einkommensteuer stellt er den Antrag auf „Liebhaberei“.

Betreiber C nimmt neben dem Umsatzsteuervorteil und der linearen Abschreibung über 20 Jahre, zusätzlich innerhalb der ersten fünf Jahre eine Sonderabschreibung über 20 Prozent gemäß § 7g EstG in Anspruch. Diese Sonderabschreibung kann je nach steuerlicher Situation sinnvoll sein, wenn für den Betreiber in einem Jahr besonders hohe Einkünfte (Bonus / Abfindung des Arbeitgebers) anfallen. Dabei kann bei der Sonderabschreibung gewählt werden, ob diese verteilt auf fünf Jahre genutzt wird oder auf einmal in nur einem Jahr. Hier entscheidet letztlich der Einzelfall und sollte mit dem eigenen Steuerberater abgesprochen werden. Gegebenenfalls kann der Betreiber auch schon für das Jahr vor der Anschaffung 50 Prozent der Anschaffungskosten als Investitionsabzugsbetrag geltend machen. Dies ist sogar ohne jegliche vorzeitig angemeldete Investitionsabsicht statthaft. Für eine etwaige 20 prozentige Sonderabschreibung verringern sich dann die anzusetzenden Anschaffungskosten auf 50 Prozent.

Über den Autor

Dipl.-Kfm. (Univ.) Michael Vogtmann ist Vorsitzender der Deutschen Gesellschaft für Sonnenenergie (DGS), Landesverband Franken e.V. und seit 1995 in der Solarbranche. In seiner Tätigkeit ist er als Referent und Berater der DGS Solarakademie Franken (PV-Eigenstromnutzung und Geschäftsmodele) aktiv. Darüber hinaus ist er Referent des TÜV Rheinland für Gutachter und Fachberater. 2012 erhielt Michael Vogtmann den Umweltpreis der Stadt Nürnberg für 20 Jahre Solar Engagement.